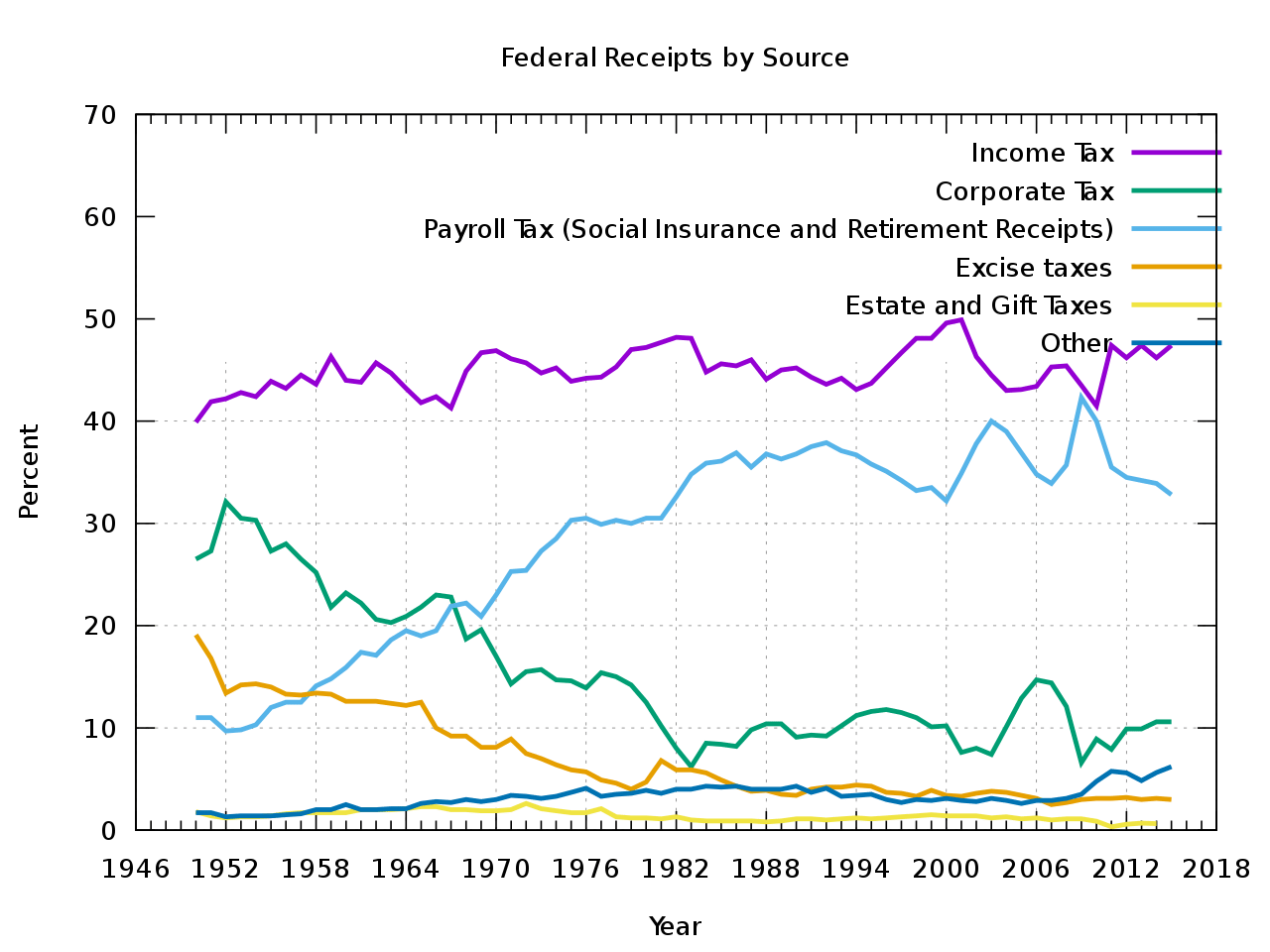

Jeżeli przyjrzymy się poniższemu wykresowi, to zobaczymy proporcje, w których poszczególne typy podatków zasilały budżet Stanów Zjednoczonych w latach 1950-2010. Ta idąca w dół zielona kreska to CIT:

Kopiersperre

Od lat pięćdziesiątych wkład biznesu do wspólnej kasy zmniejszył się niemalże trzykrotnie. Jak to się stało, że przedsiębiorcy zaczęli płacić coraz niższe podatki? Czyżby przez ostatnie sześćdziesiąt lat zyski firm tak bardzo zmalały?

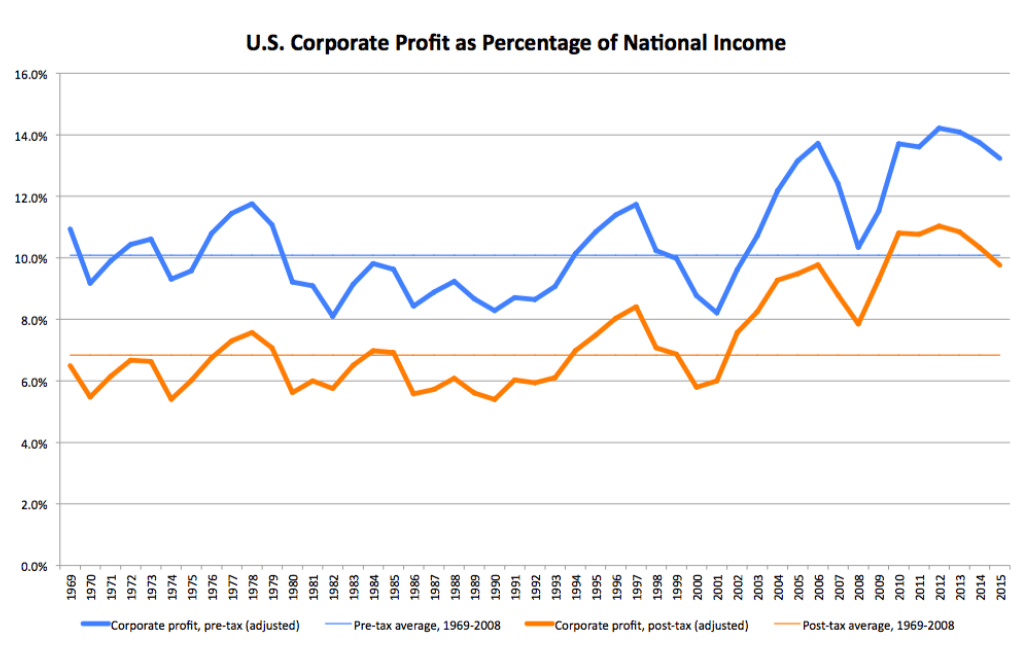

Zobaczmy jaką wysokość osiągnęły w ostatnich kilkudziesięciu latach zyski amerykańskich przedsiębiorstw, żeby sfalsyfikować naszą hipotezę:

breakingviews

Jak widzimy hipoteza okazała się być błędna. Zyski firm nieustannie rosną. Dlaczego więc ich wkład do budżetu spada z każdym kolejnym rokiem?

Odpowiedź na te pytanie jest skomplikowana, ale dużą część tej rozbieżności da się wyjaśnić poprzez jedną przyczynę: optymalizację podatkową.

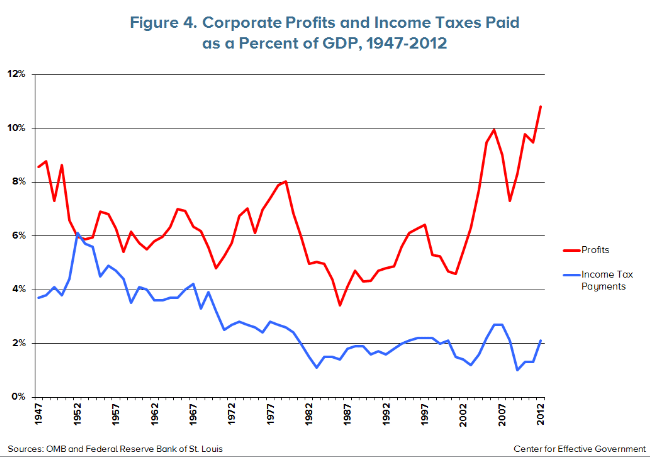

foreffectivegov.org

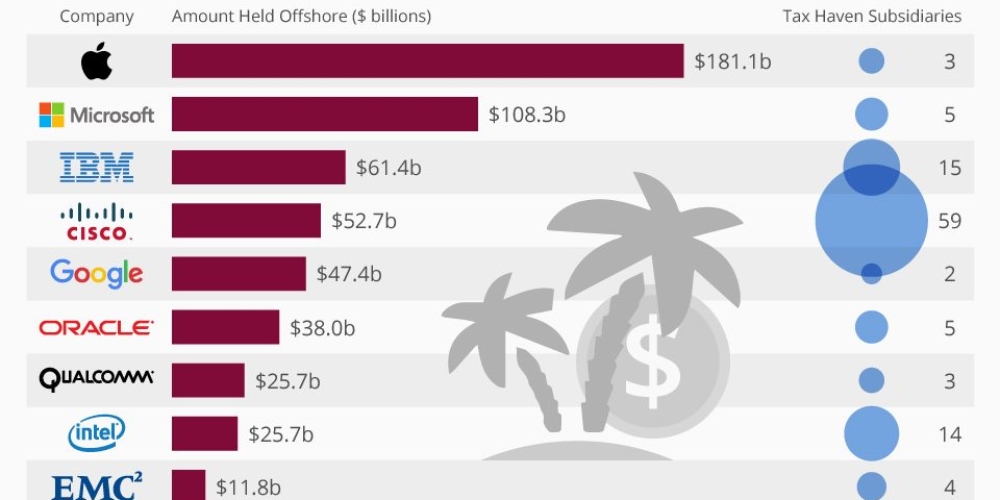

W 2014 roku 72% firm znajdujących się w Fortune 500 korzystało z usług rajów podatkowych. Łącznie udało im się uniknąć zapłaty podatków od ponad 2,1 tryliarda dolarów zysków, co stanowi 2/3 rocznego budżetu najbogatszego państwa na świecie- Stanów Zjednoczonych. Z sumy tej wyszłoby co najmniej 620 miliardów dolarów wpływów budżetowych. Nie obejmuje ona przychodów uzyskanych poza obrębem USA.

30 korporacji, które uniknęły obowiązku zapłaty najwyższych należności operuje w rajach podatkowych łącznie ponad 1200 spółkami córkami.

W Unii Europejskie firmy prowadzące swoją działalność wyłącznie za pośrednictwem Internetu płacą średnio 10,1% podatku, a powinny płacić 23,2%. Trzeba zaznaczyć, że cyfra ta bierze pod uwagę tylko problemy wynikające z archaicznego, niedostosowanego do ery cyfrowej prawa i całkowicie ignoruje wpływ oszustw podatkowych na realnie płacone stawki.

Oczywiście przestępstwa podatkowe to nie tylko domena dużych firm technologicznych, wszystkie koncerny, obojętnie w jakiej branży by nie działały, są w nie zamieszane. Przykładowo: w Stanach korporacje powinny wpłacać do budżetu 35% dochodów, a zamiast tego płacą średnio około 13% i to wliczając w to dodatkowe, lokalne podatki.

chartoftheday

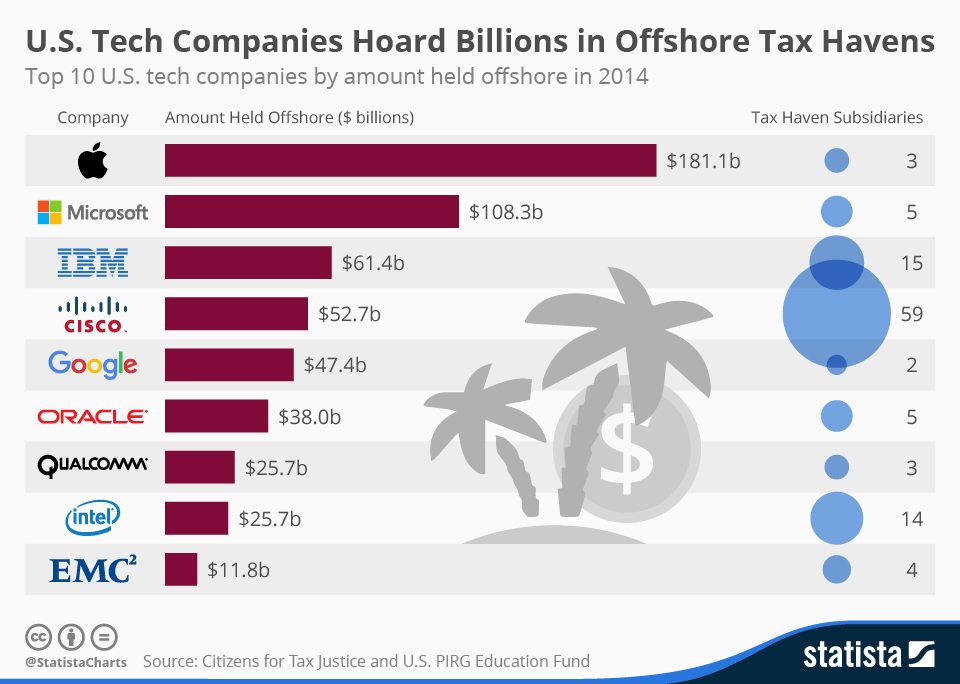

Przyjrzyjmy się dokładniej przestępstwom podatkowym dużych firm IT.

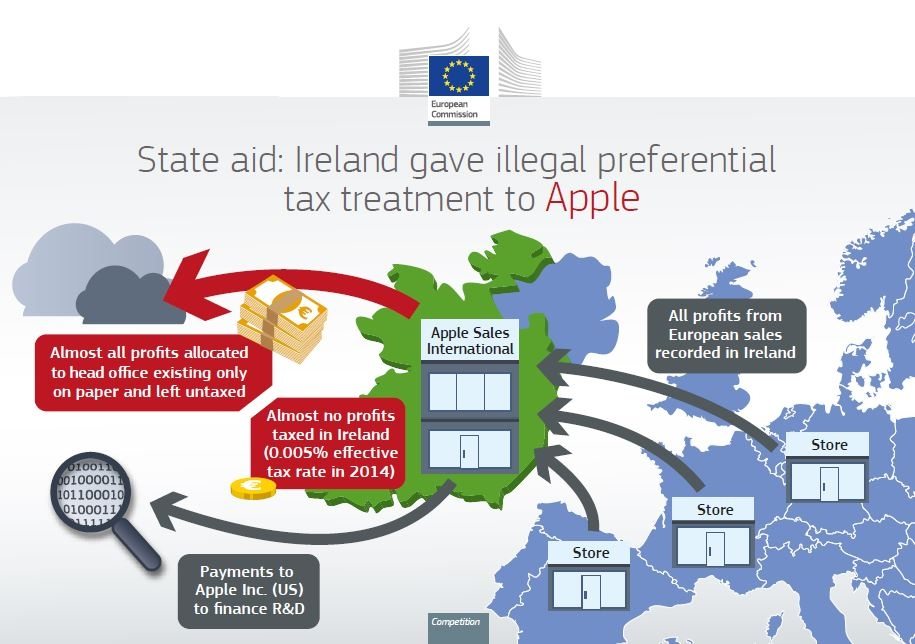

Apple

Apple ukrył w rajach podatkowych olbrzymią sumę 246 miliardów dolarów. Stanowi ona równowartość 13% całej gotówki będącej w ręku wszystkich niezajmujących się finansami firm w Stanach Zjednoczonych. Korporacja jest jednym z największych przestępców podatkowych na świecie.

Korzystając ze złej sytuacji finansowej Irlandii korporacja nawiązała z państwem umowę na początku lat osiemdziesiątych, dzięki której zaczęła płacić wyjątkowo niskie stawki podatkowe. Przez pierwsze dziesięć lat nie musiała wpłacać do budżetu ani złotówki. Pomiędzy 2003, a 2013 rokiem korporacji udało się uniknąć w ten sposób zapłaty 14,6 miliarda dolarów należności.

W Irlandii założone zostały dwie spółki córki Apple, które nie posiadały ani pracowników, ani biur, ale mimo braku fizycznej obecności w 2014 roku zanotowały 25 miliardów dolarów przychodów, z czego w podatkach zapłaciły zaledwie 10 milionów. Przez spółki córki przechodziły zyski ze sprzedaży niemalże wszystkich produktów, które odbyły się na terenie Unii Europejskiej. Apple stworzył prawdziwie bizantyjskie struktury umożliwiające unikanie opodatkowania.

W praktyce wszystko to oznaczało, że korporacja przykładowo w 2014 roku płaciła podatki w wysokości zaledwie 0,005%, czyli 50 dolarów od każdego zarobionego miliona. 11 lat wcześniej ich wysokość wynosiła 1%. Jeszcze w roku 1990 Apple musiało zapłacić 4% podatku. Jak widać korporacyjna machina optymalizacji podatkowej z każdym rokiem zyskuje na sprawności.

Przyzwolenie na działania tego typu dla wybranych firm uznawane jest za nielegalną pomoc od państwa. Inne podmioty gospodarcze, w przeciwieństwie do Apple, nie otrzymały preferencyjnych warunków podatkowych. Dlatego też europejska komisja ds konkurencji nakazała firmie zwrócenie zaległych podatków, na co Apple zareagował oskarżeniem jej przewodniczącej Margrethe Vestager o próbę zdobycia popularności kosztem firmy oraz groźbami o zaprzestaniu dalszych inwestycji w Europie. Korporacja wraz z rządem Irlandii zażądały anulowania decyzji EU.

Komisja Europejska

Irlandia zaczęła zmieniać prawo, co spowodowało że unikanie opodatkowania w takiej formie jaka była wcześniej stało się niemożliwe. Próbując ukryć pieniądze przed wysiłkami Komisji Europejskiej, Apple przetransportowało je do położonej nad kanałem La Manche wyspy Jersey. Dlaczego właśnie Jersey? Wyspa jest dependencją korony brytyjskiej, co oznacza, że chociaż teoretycznie jest zależna od królowej brytyjskiej, to w praktyce może tworzyć własne prawa, posiada niezależność fiskalną i nie podlega większości zaleceń Unii. Przez trzy lata korporacji wydawało się, że te posunięcie zostanie niewykryte, ale niedawny wyciek ponad 13 milionów dokumentów, znany jako Paradise Papers, pokrzyżował jej plany.

Korporacja skorzystała z usług firmy prawniczej Appleby, która zaproponowała przeniesienie profitów na wyspę Jersey. Appleby została ostrzeżona, że korporacja „jest wrażliwa na opinię społeczną” dlatego prawnicy mają zakaż informowania kogokolwiek o tym, że udzieli pomocy producentowi smartfonów.

Pieniądze udało się przetransferować poprzez ich wymianę na prawa do własności intelektualnej marki jaka doszła pomiędzy spółkami córkami. Dzięki temu posunięciu Apple przez kilka najbliższych lat będzie mógł odpisywać sobie ten „zakup” od podatków obniżając je do 2,5%.

Nie tylko w Europie i Stanach Zjednoczonych Apple unika opodatkowania. W Nowej Zelandii firma osiągnęła 4,2 miliarda przychodów ze sprzedaży płacąc zero lokalnych podatków. Korporacja zamiast tego zapłaciła 37 milionów dolarów rządowi Australii, w której ulokowana jest infrastruktura firmy.

W 2014 roku Facebook wypracował w Wielkiej Brytanii 105 milionów funtów zysku, z których zapłacił zaledwie 4325 funtów podatku, co jest kwotą niższą niż płaci większość tamtejszych szeregowych pracowników. Przeciętny Brytyjczyk zarabiający przeciętną pensję musi zapłacić 5293 funtów podatku rocznie. Czterysta osób pracujących w UK dla Facebooka zapłaciło łącznie ponad 76 milionów funtów podatku. W 2012 i 2013 roku firma Zuckerberga nie wpłaciła ani funta do budżetu UK.

Korporacja płaci swoim pracownikom w udziałach, dzięki czemu jest w stanie zmniejszyć swoje obciążenie podatkowe zaliczając transfer udziałów jako straty. Do tego część swoich dochodów Facebook ukrywa wysyłając je przez Irlandię na Kajmany. Rachunki za reklamę stawiane są w imieniu oddziału znajdującego się w Irlandii (Facebook Ireland Ltd ), który transferuje część dochodów do zagranicznych spółek córek, oraz płaci Facebook Ireland Holdings (który jest kontrolowany przez sieć kajmański spółek) za możliwość korzystania z platformy, dzięki czemu zyski poddane opodatkowaniu są minimalne. Innymi słowy Facebook płaci Facebookowi za możliwość korzystania z Facebooka. W samym 2013 roku firma przetransportowała na Kajmany 645 miliony funtów zarobionych w Zjednoczonym Królestwie.

W Stanach Zjednoczonych Facebook regularnie ignoruje wezwania urzędu podatkowego do przedstawienia dokumentów będących podstawą do dochodzenia w sprawie unikania opodatkowania przez firmę. Urząd zainteresowany jest tym jak funkcjonuje system przekazywania licencji biznesowych pomiędzy spółkami córkami, sam Facebook zaś wolałby, żeby organy podatkowe wiedziały o nim jak najmniej. Zupełnie jakby miał coś do ukrycia…

Portal Zuckerbegra może być łączenie winien rządowi stanów Zjednoczonych od 3 do 5 miliardów dolarów zaległych podatków. W 2012 roku Facebook w USA zgarnął miliard dolarów zysku, ale dzięki ulgom podatkowym przyznawanym za dzielenie się z pracownikami udziałami, firma nie zapłaciła ani centa podatków.

Microsoft

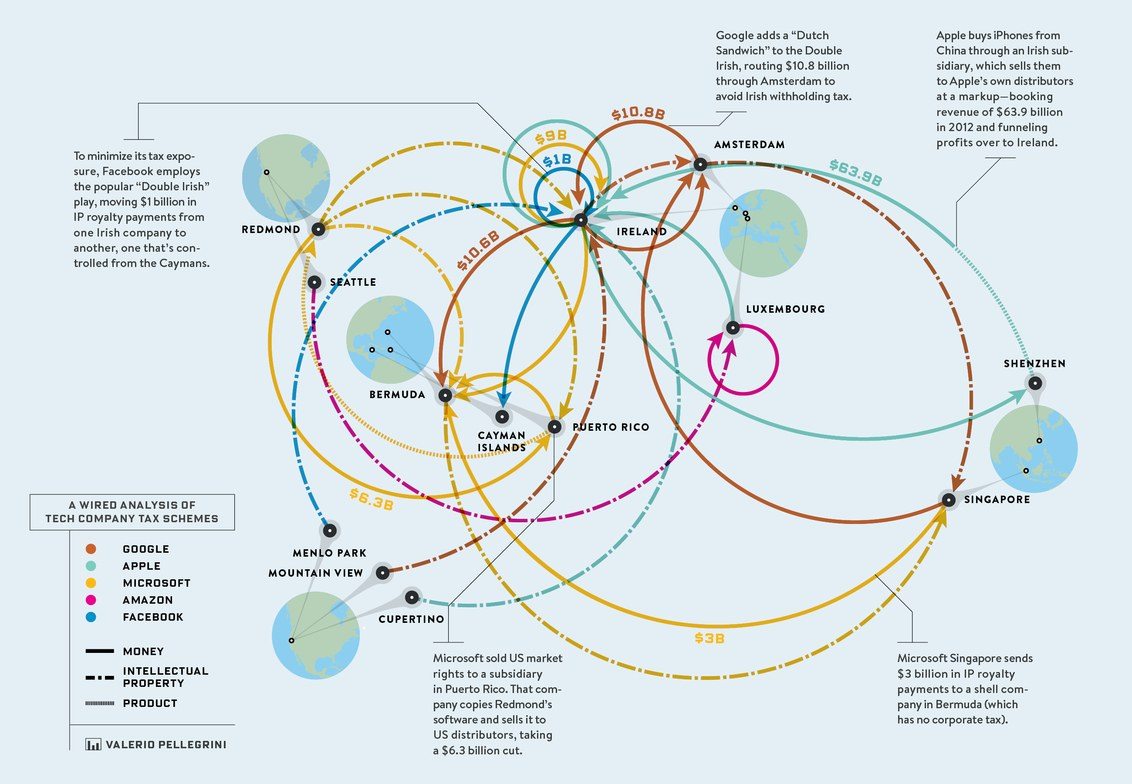

Korporacja Billa Gatesa także korzystała z pomocy Irlandii w celu unikaniu opodatkowania. Manewr ten nazywany jest powszechnie „Double Irish” i do czasu, kiedy Unia Europejska zmusiła Irlandię do zmiany przepisów stosowało go większość międzynarodowych korporacji. Z kolei ostatnio popularnym miejscem dla operacji finansowych mających na celu uniknięcie płacenia podatków staje się Malta.

Microsoft od 2011 roku przetransferował do Irlandii ponad 8 miliardów funtów zarobionych w Wielkiej Brytanii. Zakłada się że uniknął w ten sposób obowiązku zapłaty około 700 milionów funtów podatków. W tym wypadku transfer został zatwierdzony przez HMRC, która jest jednostką rządową odpowiedzialna za zbieranie podatków. Komisja Europejska rozpoczęła śledztwo w tej sprawie podejrzewając, że za decyzją HMRC kryje się nieuczciwe faworyzowanie jednych firm względem drugich

W Stanach Zjednoczonych korporacja unika opodatkowania dzięki przeniesieniu prawa do opracowanego przez siebie software do spółek córek ulokowanych w Irlandii, Puerto Rico, Singapurze oraz na Bermudach. Firma od 2007 do 2015 roku ukryła na kontach w rajach podatkowych 108 miliardów dolarów. Musiałaby od nich zapłacić 34,5 miliarda dolarów podatku. CIT w USA wynosi 35%, korporacja zaś przez ostatnią dekadę płaciła podatki o wysokości zaledwie 21,7% i 4,5% poza Stanami.

Korporacja zaczęła stosować techniki pozwalające na zmniejszenie podatków na początku lat 90. Przez następną dekadę otworzyła ponad pięćdziesiąt spółek córek w Nevadzie, dzięki czemu uniknęła części podatków oraz obowiązku zapłaty tantiem od software. Wraz z globalnym wzrostem znaczenia Microsoftu, firma postanowiła przekopiować swój model działania w Nevadzie do innych krajów. Otworzyła kilka spółek córek, które kupowały od firmy prawa do zysków z różnych rejonów świata.

Amazon

W latach 2006- 2014 Amazon otrzymał od władz Luksemburga 250 milionów euro ulgi podatkowej, dzięki czemu płacił czterokrotnie niższe stawki niż lokalna konkurencja. Firma posiadała w księstwie dwie spółki córki, z których jedna nie zatrudniała żadnych pracowników ani nie posiadała własnych biur. Amazon transferował zyski pomiędzy spółkami córkami, dzięki czemu zamiast obowiązującej w Luksemburgu 29% stopy podatkowej płacił zaledwie 7,25%. Spółki handlowały między sobą prawami licencyjnymi.

W 2003 roku księstwo zawarło z firmą umowę znaną pod kryptonimem Project Goldcrest. Dzięki niej Amazonowi udało się uniknąć zapłaty 1,5 miliarda dolarów podatków w Stanach Zjednoczonych. Jednym z inicjatorów porozumienia był były premier Luksemburga, a obecny Przewodniczący Komisji Europejskiej Jean-Claude Juncker. Amazon zarządza całym swoim europejskim biznesem właśnie z tego księstwa. Dzięki księgowaniu zaniżonych przychodów korporacja od 20 lat unika płacenia większości należnych podatków. W 2016 roku korporacja zapłaciła zaledwie 16,5 miliona z 21,6 miliardów euro zysków, które wygenerowała tym roku na terenie Europy.

Unikanie podatków przez przedsiębiorstwo Bezosa doprowadziło zabawnej sytuacji w Wielkiej Brytanii, gdzie tradycyjne księgarnie płacą 11 razy wyższą stawkę CIT niż Amazon, mimo tego że osiągają niższe przychody. Co roku liczba brytyjskich księgarni zmniejsza się o 3%.

Tradycyjnie Irlandia. Jak zwykle zakup licencji przez spółki córki oraz mała wyprawa na Bermudy. Google stosuje takie same metody pozwalające na unikanie płacenia podatków z jakich korzysta reszta wielkich korporacji. W 2015 roku firma płaciła 6% od dochodów, które uzyskała poza terenem Stanów Zjednoczonych. Rok wcześniej Google ukrył 10,7 miliardów dolarów przed opodatkowaniem.

Włochy obłożyły korporację grzywną w wysokości 306 milionów euro. Kara jest rezultatem dochodzenia, które ujawniło wieloletnie unikanie przez Google obowiązku płacenia swoich powinności. W latach 2009-2013 firma ukryła w Irlandii około miliarda euro dochodów uzyskanych we Włoszech. Google ma także problemy we Francji, gdzie oskarżony jest o niezapłacenie 1,6 miliarda euro podatków

W Wielkiej Brytanii Google w 2013 roku wpłacił do budżetu zaledwie 20,4 miliony funtów pomimo osiągnięcia 3,8 miliarda funtów przychodów. Wszczęte przez władze państwa dochodzenie zakończyło się ugodą, zgodnie z którą gigant zapłacił 130 milionów funtów grzywny.

wired

Dlaczego państwa zezwalają na unikanie opodatkowania?

Korporacje kuszą państwa i miasta do przymykania oczu na niewywiązywanie się z obowiązków podatkowych za pomocą korzyści, które im oferują. Duża firma jest w stanie stworzyć nawet kilka tysięcy miejsc pracy w miejscu, w którym otworzy swoją siedzibę lub fabrykę. Międzynarodowe korporacje opodatkowane nawet po niewielkich stawkach przynoszą do budżetów miast, czy niewielkich państw znaczne sumy pieniędzy.

Istnieją więc wyraźne krótkoterminowe korzyści dla bytów politycznych, które zaoferują ulgi podatkowe dla dużych korporacji. Problem polega na tym, że w tej grze na dłuższą metę wielki biznes zawsze wygrywa. Próby skuszenia korporacji do płacenia podatków na danym terenie prowadzą do wyścigu do dołu, wyścigu o to kto pozwoli korporacji na czerpanie większych zysków kosztem swoich obywateli. Kto zaoferuje większe zwroty z inwestycji? Kto przymknie oko na wyrzucanie zanieczyszczeń do rzeki? Kto pozwoli bardziej łamać prawa pracownicze? Ostatecznym rezultatem tego typu działań jest zmniejszenie przychodów wszystkich państw wraz z gwałtownym zwiększeniem politycznej dominacji wielkich koncernów. Co z kolei prowadzi do jeszcze większej uległości w stosunku do nich.

Korporacje wykorzystują zaoszczędzone pieniądze do uzyskania przewagi nad mniejszą od siebie konkurencją. Często też inwestują je w kampanie wyborcze najbardziej przychylnych wobec siebie kandydatów, ale o tym będzie jeszcze potem.

Dobrym przykładem obrazującym ten trend są obecne wysiłki podejmowane przez miasta w celu skłonienia Amazonu do wybudowania u nich swojej drugiej siedziby. Pomijając różnorodne wybryki marketingowe niektórych miast, większość metropolii walczących o wybudowanie u siebie HQ Amazonu zaoferowało firmie zniżki podatkowe. W praktyce Amazon tak jak i każda inna korporacja musiałby w końcu wybudować gdzieś swoją nową siedzibę, ale ogłaszając „rekrutację” jest w stanie wywalczyć dla siebie dodatkowe korzyści finansowe.

Jest całkowicie prawdopodobnym, że firma podjęła wstępną decyzję o wyborze lokalizacji zanim jeszcze ogłosiła, że szuka miejsca na swoją nową siedzibę. Konkurencja pomiędzy miastami, może posłużyć jej jednak jako karta przetargowa służąca do wynegocjowania lepszych warunków.

Nie zawsze jednak uległość polityków wobec korporacji spowodowana jest tylko posiadaniem słabszych kart. Tak samo jak legalne są metody pozwalające na unikanie opodatkowania, tak samo w wielu krajach możliwa jest legalna korupcja. Nie chodzi tutaj tylko o słynne obrotowe drzwi pomiędzy światem polityki i biznesu, dzięki którym parlamentarzyści/samorządowcy otrzymują wygodne posady po ukończeniu kariery w zamian za przepchnięcie kilku rozwiązań korzystnych dla danej firmy. Chociaż jest to bodajże najpowszechniejsza forma korupcji. Lepiej jest usunąć z głowy wyobrażenia o kopertach wręczanych pod stołem, tego typu praktyki to obecnie głównie domena krajów niskorozwiniętych. Kraje wysokorozwinięte wynalazły wysokorozwinięte formy korupcji.

System finansowania kampanii wyborczych w Stanach Zjednoczonych rodzi przeróżne patologie. Wszystko zaczęło się od 1976 roku, kiedy Sąd Najwyższy wydał kuriozalne postanowienie w sprawie Buckley v. Valeo, które stwierdzało, że ograniczenia w wydawaniu pieniędzy na cele kampanii politycznych są niezgodne z konstytucją, ponieważ łamią…. wolność słowa. Zdaniem pokrętnej logiki Najwyższego Sądu skuteczne rozprzestrzenianie idei kosztuje, dlatego też ustawowe ograniczenie wydatków na cele polityczne ogranicza wolność słowa. Oto fragment uzasadnienia decyzji:

„A restriction on the amount of money a person or group can spend on political communication during a campaign necessarily reduces the quantity of expression by restricting the number of issues discussed, the depth of their exploration, and the size of the audience reached. This is because virtually every means of communicating ideas in today’s mass society requires the expenditure of money. The distribution of the humblest handbill or leaflet entails printing, paper, and circulation costs. Speeches and rallies generally necessitate hiring a hall and publicizing the event. The electorate’s increasing dependence on television, radio, and other mass media for news and information has made these expensive modes of communication indispensable instruments of effective political speech.”

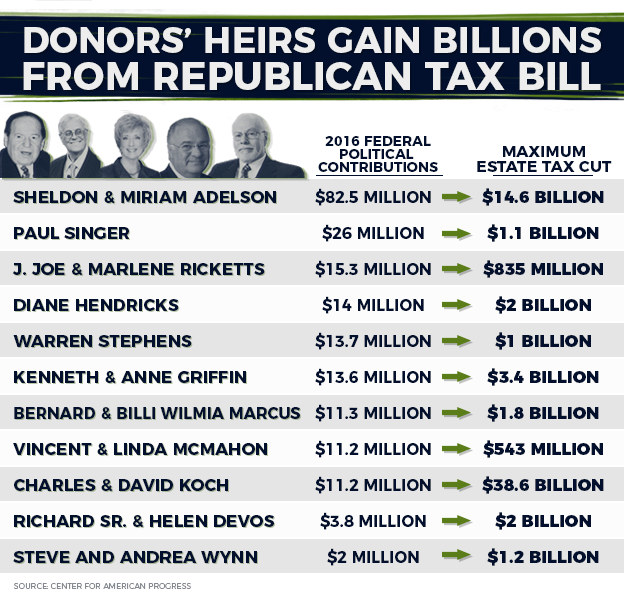

Od tego momentu korporacje zyskały możliwość niemalże nieograniczonego finansowania kampanii polityków, która została jeszcze bardziej rozszerzona w 2010 roku przez postanowienie Citizen United.

Decyzja Sądu okazała się ważna ponieważ publiczne finansowanie kampanii politycznych w Stanach Zjednoczonych praktycznie nie istnieje, a w aż 91% przypadków wygrywa kandydat z większą ilością pieniędzy.

Duże firmy są w stanie w większości wypadków zapewnić zwycięstwo faworyzowanym przez siebie kandydatom, którzy zmieniają prawo, tak żeby zapewnić im większe zyski. Dobrym przykładem są ostatnie reformy podatkowe na terenie Stanów. Republikanie praktycznie zlikwidowali Estate tax, który płacony jest zaledwie przez 0,02% najbogatszych obywateli kraju. Poniższa grafika pokazuje kontrybucje na rzecz ostatniej kampanii wyborczej, które wybrani milionerzy wpłacili w 2016 roku wraz z oczekiwanymi zyskami wynikającymi ze zniesienie podatku.

www.facebook.com/berniesanders/

Także Demokraci nie pozostają odporni na kontrybucje polityczne. Przykładem może być sytuacja z początku zeszłego roku, kiedy głosowano nad umożliwieniem sprowadzania leków z Kanady na teren Stanów Zjednoczonych. Ze wszystkich krajów o wysokim stopniu rozwoju USA posiada najmniej wydajną służbę zdrowia, na co składają się między innymi bardzo wysokie ceny leków. Lekarstwa w Kanadzie są dużo tańsze, dlatego przyzwolenie na ich sprowadzanie pomogłoby w obniżeniu kosztów leczenia.

Część Demokratów pod przywództwem Cory Bookera wyłamała się z partyjnej jedności i głosowała przeciwko ustawie. Sam Cory Booker otrzymał 267 338 dolarów kontrybucji na cel swojej kampanii wyborczej ze strony firm farmaceutycznych. Postawiony do muru przez opinię publiczną, bronił się twierdząc, że leki produkowane w Kanadzie są gorszej jakości, mimo tego, że podlegają one dokładnie takim samym regulacjom jak te powstałe na terenie Stanów.

Najsmutniejsze w tej historii jest to, że pomysłodawcy ustawy, Berniemu Sandersowi, udało się przekonać część Republikanów do głosowania za swoją propozycją i gdyby nie nagłe wbicie noża w plecy ze strony kilku Demokratów ustawa przeszłaby bez problemu.

W 2014 roku Google za pomocą części przedstawicieli Izby Reprezentantów, którym fundował kampanie wyborcze (niektórzy otrzymali setki tysięcy dolarów) wpłynął na przedstawicieli EU, żeby Ci ostudzili swoje antymonopolowe zamiary względem firmy. Google wydał w tamtym roku niemalże 4 miliony dolarów na lobbing polityków w Brukseli. Unia Europejska początkowo rozważała zmuszenie korporacji do podziału na mniejsze firmy oraz nałożenie na nią 6 miliardowej grzywny. Udało się uchwalić za to prawo do bycia zapomnianym w Internecie.

Kolejną przyczyną pozwalającą firmom technologicznym na unikanie opodatkowania jest to, że obecnie obowiązujące prawo często jest przestarzałe. Większość praw podatkowych zostało wprowadzonych w czasach, kiedy przedsiębiorstwa potrzebowały fizycznej obecności w kraju, żeby mieć możliwość przeprowadzania w nim interesów. Musiały wtedy otwierać stacjonarne placówki, czasem zatrudniały sprzedawców chodzących od drzwi do drzwi.

Teraz wielu przedsiębiorstwom wystarcza dostęp do Internetu, żeby móc generować zyski ze swoich produktów na terenie całego świata. Coraz bardziej zaciera się różnica między sprzedawaniem produktów, a oferowaniem usług.

Doprowadziło to do sytuacji, w której firmy mogą funkcjonować w danym kraju w pełni korzystając z istniejącej infrastruktury, czy instytucji prawa jednocześnie nie dorzucając się do wspólnych pieniędzy podtrzymujących to wszystko co umożliwia prowadzenie biznesu. Zyskują dzięki temu niesprawiedliwą przewagę nad firmami nieunikającymi opodatkowania. Jednym z zaproponowanych sposobów zaradzenia tej sytuacji jest promowany przez EU pomysł opodatkowywania dochodów w kraju ich powstania. Unia rozważa także inne modele uszczelnienia podatków.

Ważnym narzędziem, które korporacje wykorzystują w celu zmniejszenia obciążeń podatkowych, szczególnie skutecznym jeżeli idzie w parze z przychylnością polityków liczących na inwestycje w swoim regionie, jest lobbing. W Stanach Zjednoczonych działa ponad 11 tysięcy zarejestrowanych lobbistów wspieranych przez legiony nietrudniących się oficjalnie tą działalnością kolegów (shadow lobbing)

W 2016 roku Google wydało na lobbing najwięcej ze wszystkich istniejących na świecie firm. Korporacja w zeszłym roku wydała niemalże 6 milionów dolarów za drugi kwartał, co jest rekordem jeżeli chodzi o wysokość wydatków w tym okresie.

Historia lobbingu wielkich firm technologicznych sięga 1992 roku, kiedy Microsoft został ukarany grzywną za stworzenie monopolu na systemy operacyjne. Firma nie miała wtedy własnych lobbistów w Waszyngtonie. Szybko zaczęło się to zmieniać i lobbing stał się standardem wśród korporacji IT.

W 2002 roku Google wydał około 50 tysięcy dolarów rocznie na działalność lobbingową, zaś w 2012 roku ta liczba wzrosła do 18 milionów rocznie.

Mogłoby się wydawać, że pieniądze amerykańskich korporacji, które przetrzymują w rajach podatkowych tak naprawdę to w dużej mierze w nich utknęły. Firmy nie mogą przetransportować ich z powrotem do ojczyzny ponieważ musiałby wtedy zapłacić podatek dla Internal Revenue Service. Jednak okazuje się, że korporacje siedząc na tych wszystkich pieniądzach przez cały czas czekały na amnestie podatkowe dla repatriowanego kapitału, takie jakie miały miejsce za prezydentury Busha.

Pod koniec 2017 roku Donald Trump zarządził amnestię dla repatriowanych zysków sprowadzonych z powrotem na teren Stanów Zjednoczonych. Zamiast płacić 35% podatku od dochodów, korporacje zapłacą 15,5%. Apple zamierza przetransferować do ojczyzny większość zgromadzonych pieniędzy. Jak widać cierpliwość popłaca….

Osoby zainteresowane dalszym zgłębianiem tematu mogą zajrzeć tutaj, gdzie znajduje się wypis kilkunastu badań poświęconych tematyce unikania opodatkowania przez korporacje.

Zostaw komentarz